Face au peu de succès des solutions traditionnelles de financement (investissements directs à l’étranger, dette concessionnelle provenant d’institutions internationales), les Etats Africains se tournent de plus en plus vers les marchés financiers et émettent des obligations souveraines dont les montants sont importants. C’est peut-être le signe d’un plus grand professionnalisme dans la gestion des finances publiques mais les risques associés sont énormes. De meilleures alternatives sont pourtant plus accessibles et se trouvent dans le développement des marchés et de l’épargne intérieurs.

En dépit des inquiétudes soulevées dans le premier volet de cette série sur l’emballement des émissions obligataires souveraines africaines, il faut aussi y voir des signes positifs. L’émission sur les marchés financiers internationaux renforce la crédibilité macroéconomique du continent. Il faut pour ainsi émettre des obligations que les Etats acceptent de se soumettre à une notation de crédit, une démarche qui les pousse à assainir les comptes et les finances publiques.

En dépit des inquiétudes soulevées dans le premier volet de cette série sur l’emballement des émissions obligataires souveraines africaines, il faut aussi y voir des signes positifs. L’émission sur les marchés financiers internationaux renforce la crédibilité macroéconomique du continent. Il faut pour ainsi émettre des obligations que les Etats acceptent de se soumettre à une notation de crédit, une démarche qui les pousse à assainir les comptes et les finances publiques.

D’ailleurs selon Graham Stock, directeur du département de recherche sur les marchés émergents de la banque d’investissement JP Morgan, la réussite des émissions obligataires africaines sur les marchés financiers internationaux est due à une plus grande crédibilité macroéconomique du continent : « la hausse des prix des matières premières, la forte demande chinoise et l’amélioration de la gouvernance et de la situation politique générale rendent les obligations africaines particulièrement attractives pour les investisseurs cherchant à diversifier leurs portefeuilles ». Pour le FMI aussi, ces émissions traduisent une reconnaissance du potentiel du continent lié "à l'abondance des ressources naturelles, à l'amélioration des politiques macroéconomiques et à de bonnes perspectives de développement". Ensuite, contrairement au laxisme qui entourait les termes de la dette concessionnelle traditionnelle, le côté inflexible des marchés et la menace d’exclusion en cas de défaut, constituent une pression positive ex-ante pour investir dans des secteurs porteurs pour l’économie des Etats concernés. Cette nouvelle solution de financement prisée désormais par de nombreux pays africains pointe dans la bonne direction dans la mesure où ces pays prennent ainsi leurs responsabilités dans la recherche de financements – notamment pour les infrastructures et l’éducation – et refusent de plus en plus l’assistanat et le paternalisme des solutions de financement traditionnelles.

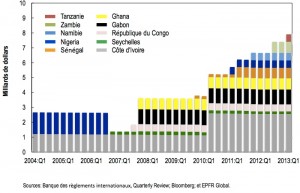

Les risques associés à cette stratégie sont néanmoins réels. Le service de la dette pèse lourd dans les budgets nationaux et le risque d’entrer dans un cercle vicieux d’endettement conduisant quasi-inévitablement au défaut est énorme. D’ailleurs, les difficultés n’ont pas tardé à se manifester. En janvier 2011, la Côte d’Ivoire a fait défaut sur sa dette souveraine même si cet événement est lié à la situation politique compliquée que traversait alors le pays. Il y a un an, le Gabon a dû reporter le paiement des intérêts sur sa dette – d’un montant supérieur au milliard de dollars – et a échappé de justesse au défaut. Le cours élevé des prix des matières premières porte à bout de bras des pays comme le Congo et la Zambie ; un effondrement de ces derniers transformerait le service de la dette en un fardeau insupportable pour ces pays.

Il est donc évidemment crucial de réaliser les meilleurs investissements possibles avec les fonds collectés. Les projets à haut rendement qu’ils s’agissent d’infrastructures vraiment nécessaires au développement de l’économie ou d’investissements clés et intelligents dans le développement du capital humain ou dans l’amélioration de l’environnement des affaires sont à privilégier. Outre des stratégies d’investissement bien mûries, il faut aussi réduire la voilure quant aux montants de ces émissions afin d’éviter de créer les conditions de difficultés insurmontables dès le moindre revirement de la conjoncture.

Le mot clé est la diversification des sources de financement. Les emprunts obligataires souverains sur les marchés financiers participent de cette stratégie de diversification mais doivent également en pâtir, c’est-à-dire qu’ils doivent être une solution mais une solution parmi d’autres. Surtout que de meilleures alternatives existent et qu’elles sont intérieures, donc plus faciles d’accès. L’amélioration des marchés intérieurs par une bancarisation accrue des populations devrait être la priorité. Elle encourage et stimule l’épargne intérieure qui peut ainsi être investie pour répondre aux besoins de financement de l’Etat mais aussi de ceux des entrepreneurs, entrainant ainsi une hausse de l’activité et donc des recettes fiscales de l’Etat. Une telle stratégie pousse aussi à l’amélioration des marchés financiers intérieurs, qui elle aussi, soutient l’activité économique mais surtout réduit la vulnérabilité face aux comportements de vautours qu’adoptent souvent les grands fonds d’investissements internationaux lorsqu’un pays en développement se retrouve en difficulté pour honorer ses engagements. En se tournant vers leurs propres citoyens, les gouvernements africains peuvent mieux gérer ces phases de turbulence et inclure des procédés de retardement ou de lissage afin de tenir leurs engagements financiers sans sacrifier des pans essentiels de leur mandat social.

Les partenariats public-privé constituent une autre solution de financement, intérieure elle aussi. C’est le thème qu’aborde Nicolas Simel dans une série de deux articles dont le premier rappelle l’échec d’autres solutions de financement. Ces types de partenariat où l’Etat fait appel à un partenaire privé, le charge d’une mission de construction et/ou de gestion d’infrastructures publiques cofinancées, a l’avantage d’alléger la charge de financement publique tout en assurant une meilleure gestion des infrastructures, synonyme d’un meilleur rendement pour les citoyens, pour l’Etat et pour l’activité économique.

Tite Yokossi

Traditionnellement, les pays africains recourent à l’aide au développement, à la dette concessionnelle – en général négociée avec le FMI ou la Banque Mondiale – ou encore à des investissements directs venus de l’étranger pour financer les écarts souvent importants entre les dépenses inscrites au budget et les recettes intérieures. La donne est en train de changer depuis quelques années avec l’emballement autour de la dette souveraine émise sur les marchés financiers.

Traditionnellement, les pays africains recourent à l’aide au développement, à la dette concessionnelle – en général négociée avec le FMI ou la Banque Mondiale – ou encore à des investissements directs venus de l’étranger pour financer les écarts souvent importants entre les dépenses inscrites au budget et les recettes intérieures. La donne est en train de changer depuis quelques années avec l’emballement autour de la dette souveraine émise sur les marchés financiers.