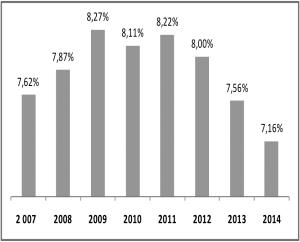

De nombreux observateurs soutiennent que les banques de la sous-région ouest-africaine affichent une situation de surliquidité structurelle. Pourtant, l’offre de crédits au sein de l’espace UEMOA (Union Economique et Monétaire Ouest Africaine) reste l’une des plus chères au monde. Au deuxième trimestre de l’année 2014, le taux débiteur moyen, hors taxes et charges, pratiqué par les banques de l’UEMOA était de 7,16%. Même si ce taux a connu une légère baisse par rapport aux deux dernières années, il reste encore au-dessus des taux pratiqués dans certaines zones monétaires des pays émergents et développés. Dans le rapport annuel sur la zone franc produit par la Banque de France en 2012, le taux d’intérêt débiteur moyen hors taxes et charges de l’UEMOA était de 8%, contre 6,3% et 3,8% respectivement au Maroc et en France; soit des différentiels de taux de 1,7 et 4,2 points.

De nombreux observateurs soutiennent que les banques de la sous-région ouest-africaine affichent une situation de surliquidité structurelle. Pourtant, l’offre de crédits au sein de l’espace UEMOA (Union Economique et Monétaire Ouest Africaine) reste l’une des plus chères au monde. Au deuxième trimestre de l’année 2014, le taux débiteur moyen, hors taxes et charges, pratiqué par les banques de l’UEMOA était de 7,16%. Même si ce taux a connu une légère baisse par rapport aux deux dernières années, il reste encore au-dessus des taux pratiqués dans certaines zones monétaires des pays émergents et développés. Dans le rapport annuel sur la zone franc produit par la Banque de France en 2012, le taux d’intérêt débiteur moyen hors taxes et charges de l’UEMOA était de 8%, contre 6,3% et 3,8% respectivement au Maroc et en France; soit des différentiels de taux de 1,7 et 4,2 points.

En prenant en compte les taxes et charges rattachées à l’obtention d’un prêt, le coût total du crédit supporté par un emprunteur de l’espace UEMOA varie en moyenne entre 10% et 15% selon les pays. Face à ces taux exorbitants qui défient toute rationalité, de nombreux demandeurs potentiels de crédits renoncent à recourir aux banques ; ce qui contribue à baisser la consommation et l’investissement, pénalisant ainsi la relance de l’économie. Pour comprendre le rationnel qui pousse les banques à proposer des taux élevés, il convient d’en rappeler les déterminants. Le taux d’intérêt représente le prix du temps (durée du prêt) et du risque (de non remboursement) que la banque prend en octroyant un crédit. La valeur du temps étant théoriquement la même dans toutes les régions du monde, la seule variable explicative des différentiels de taux reste le « risque », qui est une notion renfermant plusieurs facteurs (politique, économique, psychologique etc.). Ainsi, le coût exorbitant du crédit dans l’UEMOA peut s’expliquer par différents facteurs dont nous présentons ci-dessous ceux qui nous semblent les plus significatifs :

- l’instabilité socio-politique et économique : Toutes les institutions financières du monde intègrent systématiquement le risque pays dans la valorisation des coûts des crédits qu’elles octroient à leurs clients. Ainsi, le marché du crédit de l’UEMOA subit depuis plusieurs années, le double effet de l’instabilité socio-politique et la fragilité de l’économie de la région. Le retour relatif de la stabilité politique (avec la fin de la crise en Côte d’Ivoire et la défaite des terroristes au nord du Mali) ainsi que le regain de vitalité économique dans la région ne sont pas suffisants pour rassurer les institutions financières. Il faudra plusieurs décennies consécutives de stabilité politique et de croissance économique pour changer la perception du risque.

- le taux directeur de la BanqueCentrale: Le taux directeur est le taux auquel les banques empruntent auprès de la BCEAO. Plus ce taux est élevé, plus les taux accordés aux clients finaux à l’autre bout de la chaine l’est. Pendant longtemps, les taux directeurs étaient restés élevés au sein de l’UEMOA. Mais au cours des dernières années, la BCEAO a envoyé des signaux forts au marché. Entre 2009 et 2015, le taux de guichet de prêt marginal de la BCEAO est passé de 4,75% à 3,50%. Toutefois, les canaux de transmission entre taux directeurs et taux débiteurs dans la zone étant faibles, la baisse des coûts financiers pour les emprunteurs reste très limitée suite à un changement de politique de la BCEAO.

- un déficit d’informations fiables entrainant une mauvaise appréciation du risque : Dans les pays de l’espace UEMOA, les banques disposent de très peu de leviers pour évaluer le profil de risque de leurs clients (localisation géographique, solvabilité financière, situation sociale etc.). La centrale de bilan de la BCEAO, qui est sensé fournir une banque de données significatives aux institutions financières leur permettant d’apprécier de manière objective la situation des clients, connait des disfonctionnements structurels. Ainsi, l’absence de visibilité sur le profil de risque des emprunteurs potentiels conduit d’une part à une réticence des banques à prêter et d’autre part à une hausse des coûts des prêts octroyés. Pour remédier à cette situation, la BCEAO a entrepris de déployer des Bureaux d’Information sur le Crédit, qui sont des structures qui collectent et compilent des informations sur les antécédents de crédit ou de paiement d'un emprunteur. Ceci devrait permettre d’atténuer l’asymétrie d’information et rassurer ainsi les banques qui pourraient revoir leurs taux à la baisse.

- une défaillance juridique et institutionnelle : le niveau élevé du coût du crédit peut également s’expliquer par la difficulté qu’ont les régulateurs du secteur bancaire à imposer leur autorité aux banques de la région. Le Conseil des Ministres de l’UEMOA a vaguement fixé le taux d’usure (niveau maximum de taux praticable) à 15% sans qu’il n’y ait de mécanisme précis de contrôle des conditions de fixation des taux appliqués par les banques. Ainsi, les banques disposent d’une large marge de manœuvre pour maximiser leur gain. L’important écart de 6,5% à 11,5% entre les taux auxquels les banques empruntent auprès de la BCEAO (3,5%) et les taux qu’elles appliquent à leurs clients ( entre 10% et 15%) , est ainsi déterminé dans des conditions opaques. D’ailleurs, la difficulté qu’a la BCEAO à faire respecter la mesure de gratuité de 19 services bancaires listés dans un communiqué publié en juillet 2014 (http://www.bceao.int/Communique-de-presse-2985.html) démontre l’urgente nécessité de renforcer le cadre institutionnel pour un meilleur contrôle des pratiques des banques.

Le coût élevé des taux au sein de l’UEMOA n’est pas une fatalité. Les autorités de régulation disposent de leviers pratiques qu’ils devraient actionner de manière efficace pour réduire à court terme, le coût du crédit :

- Renforcer le cadre règlementaire: Le mécanisme de calcul des taxes et charges liées à l’octroi d’un prêt doit être encadré par une législation précise. Il s’agit de fixer des barèmes formels (de taxes et charges) de sorte à réduire la marge de manœuvre des banques dans la détermination des taux. Dans cette même logique, à l’instar de la récente loi sur la gratuité des services bancaires, les autorités devraient commanditer une étude sur la structure des charges liées à l’octroi des crédits, afin d’envisager la suppression de certaines d’entre elles qui ne se justifieraient pas.

- Le contrôle des activités des banques : Le véritable défi des autorités bancaires est moins la définition d’un cadre réglementaire que le suivi de sa mise en œuvre effective. La non répercutions des baisses des taux directeurs sur les taux débiteurs des banques en est une parfaite illustration. Ainsi, la BCEAO devrait moderniser et renforcer ses missions de contrôle. En l’occurrence, en plus des missions périodiques de contrôle sur pièces basées sur le reporting des banques, il faudrait conduire des audits inopinés afin de mieux évaluer les pratiques des banques au quotidien. Au regard de l’opacité qui entoure les activités de certaines banques, il est important que la BCEAO renforce son personnel par des professionnels aguerris spécialisés dans la conduite de missions de cette nature. Il peut également être envisagé de recourir de manière ponctuelle aux services d’un cabinet spécialisé afin de traiter certaines problématiques qui peuvent s’avérer complexes.

- Développer la concurrence dans le secteur : promouvoir des solutions alternatives de financement (finance islamique -prêt à taux zéro-, marchés boursiers, fonds d’investissements etc.) afin d’intensifier la concurrence pour faire baisser les taux. Par ailleurs, Il convient également d’améliorer le climat des affaires et de développer des solutions de garanties institutionnelles au bénéfice des emprunteurs pour réduire le « risque perçu » par les banques.

- Réduire l’asymétrie d’information en rendant disponibles des informations détaillées et fiables sur la situation financière des agents économiques, notamment les ménages et les PME. A cet égard, la BCEAO doit accélérer le déploiement du projet des bureaux d’information sur le crédit.

Il apparaît aujourd’hui que le coût considérable du financement bancaire au sein de l’UEMOA, tient davantage à la faiblesse institutionnelle de la BCEAO à faire appliquer les règles qui régissent la pratique de l’activité bancaire, qu’aux arguments classiques comme l’inexistence d’informations sur les demandeurs de crédits ou l’instabilité économique et socio-politique. Une situation qui se traduit par une quasi-inefficacité de la politique de la BCEAO, même pour des mesures visant directement le marché financier. S’il convient d’améliorer l’environnement des affaires et de fournir un accompagnement aux demandeurs de crédit (ce que les Etats tentent de faire, avec des outils variés, selon les pays) ; il est impératif que la BCEAO renforce son mécanisme de supervision afin que les canaux de transmission de sa politique, notamment ceux visant le secteur bancaire, puissent entrainer à la baisse le coût du crédit dans la région afin de faciliter l’accès aux financements, nécessaires à la relance de la consommation et de l’investissement qui sont les moteurs de l’économie.

Lagassane Ouattara

Un meilleur cadre juridique et règlementaire

Un meilleur cadre juridique et règlementaire