Les services de mobile-banking sont plus développés en Afrique qu’ailleurs dans le monde. Et cette inclusion financière contribue très fortement à la croissance économique. Pourtant, la régulation des activités bancaires, de télécommunications et le droit de la concurrence risque d’entraver le développement du mobile-banking. Cet article revient plus en détail sur les relations entre régulation bancaire et mobile banking, en Afrique Subsaharienne.

Alors que sept africains sur dix ont accès au réseau de communications mobile, la perspective d’une convergence entre les services bancaires et les services de communications leur offre la possibilité d’accéder aux services financiers. Cette nouvelle tendance soutenue par les services de transactions bancaires sur le téléphone mobile (mobile-banking) devrait favoriser l’inclusion financière de plus de trois quart des Africains. Comme le démontre plusieurs études, l’inclusion financière contribue très fortement à la croissance économique.[1] Cependant, la régulation des activités bancaires, de télécommunications et le droit de la concurrence risque d’entraver le développement du mobile-banking et par conséquent ralentir la croissance économique. Dans cet article, nous nous proposons d’examiner le cas particulier de la régulation bancaire. Il s’agira de voir dans quelle mesure la régulation de l’accès au marché du mobile-banking est susceptible d’entraver son adoption par les consommateurs africains.

Selon un document de l’UIT, il existe deux modèles de mobile-banking selon que les transactions soient directement contrôlées (Bank-based noté BB) ou pas (Non-Bank-based noté NBB) par les banques commerciales. Dans le premier cas, les banques commerciales contractent un accord avec les opérateurs télécoms pour fournir les services bancaires sur le téléphone mobile à leurs clients. Ce modèle semble être plus adapté aux pays où le taux de bancarisation est déjà élevé. Dans le second cas, une entreprise quelconque, en général un opérateur télécom, fournit directement des services bancaires à ses clients mobiles. Ce modèle est plus adapté aux pays à faible taux de bancarisation. En définitive, la différence entre les deux modèles tient au fait que dans le modèle BB, tout fournisseur de services de mobile-banking doit détenir une licence bancaire, contrairement au modèle NBB dans lequel la détention d’une licence bancaire n’est pas nécessaire.

Selon un document de l’UIT, il existe deux modèles de mobile-banking selon que les transactions soient directement contrôlées (Bank-based noté BB) ou pas (Non-Bank-based noté NBB) par les banques commerciales. Dans le premier cas, les banques commerciales contractent un accord avec les opérateurs télécoms pour fournir les services bancaires sur le téléphone mobile à leurs clients. Ce modèle semble être plus adapté aux pays où le taux de bancarisation est déjà élevé. Dans le second cas, une entreprise quelconque, en général un opérateur télécom, fournit directement des services bancaires à ses clients mobiles. Ce modèle est plus adapté aux pays à faible taux de bancarisation. En définitive, la différence entre les deux modèles tient au fait que dans le modèle BB, tout fournisseur de services de mobile-banking doit détenir une licence bancaire, contrairement au modèle NBB dans lequel la détention d’une licence bancaire n’est pas nécessaire.

En dépit des variantes qui existent pour chacun des deux modèles, c’est le contexte règlementaire qui détermine finalement le modèle qui s’impose aux acteurs du mobile-banking dans un pays. Par exemple, au Nigéria où la règlementation requiert que tout fournisseur de services de mobile-banking détienne une licence bancaire, c’est le modèle BB qui est adopté de sorte que les opérateurs de téléphonie mobile ne peuvent pas entrer directement sur le marché. Contrairement au Nigéria, le Kenya autorise tout opérateur à entrer sur le marché sous réserve de respecter certains critères prudentiels. Ces critères peuvent être par exemple l’obligation d’avoir une contrepartie monétaire des transactions électroniques auprès d’une banque commerciale ou sous forme d’obligations de l’Etat. Ainsi, c’est plutôt le modèle NBB qui est en vogue dans ce pays de sorte que des opérateurs tels que Safaricom ont pu entrer sur le marché.

Il apparait donc clairement que le modèle BB favorise moins l’entrée sur le marché du mobile-banking que le modèle NBB. La raison généralement évoqué par les autorités bancaires est qu’elles n’ont pas de contrôle direct sur les autres opérateurs qui ne détiennent pas de licence bancaire. La barrière à l'entrée inhérente au modèle BB est susceptible d'engendre des perte d'éfiicacité car des entreprises plus efficaces dans la fourniture des services de mobile-banking peuvent être maintenues en dehors du marché avec ce modèle. Ainsi, les prix seront plus élevés rendant les services moins accessibles. Selon un rapport du Groupe Consultatif d’Assistance aux plus Pauvres (CGAP), les services de mobile-banking coûtent 19% moins chers que des services comparables offerts par les banques traditionnelles. En même temps, la sécurité qu’offre le modèle BB peut le rendre plus attractif et favoriser son adoption par les clients. Pour savoir exactement ce qu’il en est, cet article repose sur une étude empirique qui compare les taux d’adoption du mobile banking en fonction du modèle.

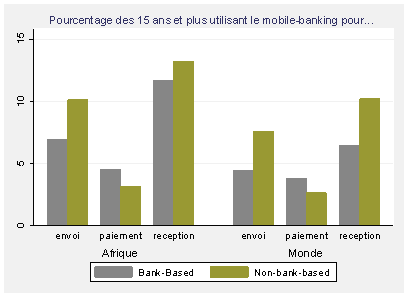

Cette étude est basée sur un échantillon de 72 pays dont 37 africains provenant des données de l’enquête réalisée par la Banque Mondiale en 2011 sur l’utilisation du mobile-banking dans la plupart des pays en développement. Ces données fournissent des informations sur le pourcentage de la population de plus de 15 ans d’un pays ayant utilisé des services de mobile-banking pour envoyer ou recevoir de l’argent, ou pour payer des factures. Ces informations sont complétées par une variable que nous avons construite à partir des informations fournies par des rapports de la GSMA, l’EBRD, l’UNCTAD et les textes règlementaires de certains pays africains. Cette variable permet d’identifier le modèle utilisé par un pays donné avant 2011. Ainsi, selon le type de transactions (envoi, paiement ou réception), nous avons calculé le taux d’adoption comme le pourcentage moyen de la population de plus de 15 ans ayant utilisé les services de mobile-banking.

En général, on note d’abord que conformément aux résultats existants, les services de mobile-banking sont plus développés en Afrique qu’ailleurs dans le monde. Ensuite, le mobile-banking est beaucoup plus utilisé pour recevoir que pour envoyer de l’argent particulièrement en Afrique, reflétant ainsi l’impact des transferts d’argent international en direction de l’Afrique. Enfin, contrairement, aux autres types de transactions, l’utilisation du mobile-banking pour les paiements de facture est encore très peu développée.

En général, on note d’abord que conformément aux résultats existants, les services de mobile-banking sont plus développés en Afrique qu’ailleurs dans le monde. Ensuite, le mobile-banking est beaucoup plus utilisé pour recevoir que pour envoyer de l’argent particulièrement en Afrique, reflétant ainsi l’impact des transferts d’argent international en direction de l’Afrique. Enfin, contrairement, aux autres types de transactions, l’utilisation du mobile-banking pour les paiements de facture est encore très peu développée.

Plus particulièrement, lorsqu’on s’intéresse aux performances des deux modèles de mobile-banking, il ressort que le modèle NBB est plus performant que le modèle BB pour les transferts d’argent. En effet, les pays africains ayant adopté le modèle ouvert à tous les acteurs du marché ont en moyenne 3 personnes sur 100 en plus qui utilisent les services de mobile-banking pour envoyer de l’argent. Ce gain d’inclusion financière est similaire à l’échelle mondiale. La même performance s’observe au niveau des réceptions d’argent notamment à l’échelle mondiale. Il est possible que l’importance des transferts de fonds ne permette pas d’établir le même résultat pour les réceptions d’argent en Afrique. La différence est toujours en faveur du modèle NBB, mais elle est moins prononcée. A la lecture de ces résultats, il s’en suit que les pays africains qui adoptent le modèle centré sur les banquent risquent d’exclure une partie de la population des activités bancaires. Si l’on se réfère à l’étude sur les coûts conduit par le CGAP, il est possible que cette performance du modèle NBB soit liée à son prix plus bas. D’un point de vue économique, ce résultat n’est pas surprenant dans la mesure où le modèle NBB introduit plus de concurrence sur le marché du mobile-banking.

Cependant, les mêmes données indiquent que lorsqu’on considère les paiements de facture, c’est plutôt le modèle centré sur les banques qui est plus performant. En effet, les pays ayant adopté le modèle centré sur les banques ont en général au moins une personne sur 100 de plus qui utilisent le mobile-banking pour les paiements de factures. Cette différence est légèrement plus importante pour l’Afrique avec un gain de +1,4% pour le modèle centré sur les banques. Il est possible que cette inversion des performances soit due à la confiance placée aux banques par les commerçants. Toutefois, les informations dont nous disposons ne permettent pas d’établir clairement l’origine de cette contre performance do modèle NBB pour le paiement des factures.

En somme, ces résultats semblent indiquer que les divergences qui existent entre le choix des modèles de mobile-banking résident dans le type de transactions que l’on veut privilégier. Le modèle qui requiert que seuls les opérateurs détenant une licence bancaire peuvent offrir ces services favorise l’adoption des services de paiement par mobile ; alors que le modèle qui donne accès à tous les opérateurs favorise surtout les services de transferts d’argent par mobile. D’un point de vue social, il semble que ce dernier modèle soit plus favorable à l’inclusion financière des pauvres que le modèle centré sur les banques. Après tout, il faut avoir accès à certaines infrastructures de base comme l’eau et l’électricité pour envisager de payer des factures par le téléphone mobile.

En outre, les résultats de cette étude méritent d’être affinés sur plusieurs points. D’abord, sur la significativité statistique des différences observées. Ensuite sur l’interprétation causale des résultats. Précisément sur ce point, il est possible de mettre en avant le fait que les pays utilisés ne soient pas similaires, même si à la base nous partons sur des pays tous en voie de développement. Enfin, nous ne savons pas si ce sont les mêmes personnes qui envoient, reçoivent ou font des paiements par leur téléphone mobile. La connaissance de cette information permettrait de mieux identifier les performances des deux modèles selon le type de transactions. Toutefois, cela nécessite d’avoir des informations au niveau individuel. Ces différents points pourront être examinés dans un futur document consacré à l’impact de la régulation sur le mobile-banking. Enfin, nous savons encore très peu sur l’incidence des nouvelles dispositions fiscales qui sont prises par certains pays africains pour taxer les transactions bancaires sur le réseau mobile.

Georges Vivien Houngbonon