Avec un taux de croissance du PIB qui ferait rêver de nombreux pays et atteignant même 2 chiffres pour les vedettes de la région, l’Afrique subsaharienne a aujourd’hui toutes les cartes en main pour instaurer une croissance économique durable et réduire significativement le taux de pauvreté sur le continent. Le développement du secteur financier sera d’ailleurs un des facteurs déterminants dans l’expansion de son tissu économique.

Avec un taux de croissance du PIB qui ferait rêver de nombreux pays et atteignant même 2 chiffres pour les vedettes de la région, l’Afrique subsaharienne a aujourd’hui toutes les cartes en main pour instaurer une croissance économique durable et réduire significativement le taux de pauvreté sur le continent. Le développement du secteur financier sera d’ailleurs un des facteurs déterminants dans l’expansion de son tissu économique.

Dans toute économie, l’établissement d’un secteur privé solide et dynamique est primordial afin de (i) stimuler l’entrepreneuriat et l’innovation et (ii) favoriser la concurrence entre les entreprises, les incitant à être plus productives. Bien que plusieurs pays africains possèdent aujourd’hui un secteur privé actif, leur contribution à l’activité économique demeure très faible. D’après un rapport de la Banque Mondiale sur les PME d’Afrique subsaharienne, les investissements privés en part du PIB ne représentent que 13%, ce qui est significativement plus bas que dans d’autres régions telles que l’Asie du Sud par exemple. Cette faible contribution du secteur privé constitue un terme manquant dans l’équation du développement de cette région. En fait, c’est le secteur public qui génère la plus grande partie de l’activité économique et les investissements directs étrangers, bien qu’importants, ne peuvent se substituer à l’existence d’entreprises locales productives et rentables.

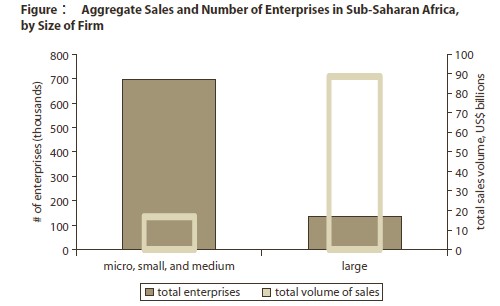

En Afrique subsaharienne, le secteur privé est composé d’un petit nombre d’entreprises formelles. Si les données sur le secteur informel sont difficiles à obtenir, l’on sait néanmoins qu’il représentait 54,7% du PIB de l‘Afrique subsaharienne en 2000 (OCDE, 2008) et l’OCDE estime qu’il pouvait représenter jusqu’à 75% de ce PIB 2008. Ces entreprises informelles constituent un manque considérable à gagner car elles sont, entre autre, une source potentielle d’emploi, de diffusion des connaissances et d’amélioration des compétences. Les entreprises formelles sont principalement de grandes entreprises, souvent étrangères, peu nombreuses en quantité mais pour autant, à l’origine de l’essentiel de la production du secteur privé.

La corrélation entre la taille des entreprises et leur performance sur le continent a beaucoup été traitée dans la littérature et il en ressort que les entreprises étrangères ont tendance à employer plus de salariés, à être plus productives et ainsi croitre plus rapidement que les entreprises locales. La taille de l’entreprise est également un facteur déterminant en ce qui concerne l’accès aux marchés. En effet, les grandes entreprises peuvent plus facilement accéder à l’ensemble des marchés nationaux et aux marchés étrangers car elles profitent d’économies d’échelle leur permettant d’étaler les coûts fixes sur des quantités plus importantes. Paul Krugman a d’ailleurs démontré que lors de la pénétration de nouveaux marchés, seules les entreprises les plus grandes et les plus compétitives arrivent à faire face à la concurrence accrue et aux différentes barrières à l’entrée. Par voie de conséquence, les petites et micro entreprises sont spécialisées dans le commerce de proximité (à l’intérieur d’un même quartier où d’une même ville).

Ce sont également les PME et les entreprises locales qui sont les plus affectées par l’insuffisance de capitaux nécessaires au financement de leur activité. Cette difficulté à trouver des financements est d’ailleurs l’une des contraintes les plus citées par les entreprises d’Afrique subsaharienne: plus de 25% des entreprises considèrent l’accès et le coût du financement comme les principaux obstacles à l’expansion de leur activité (Beck et Cull, 2014). De fait, les systèmes financiers dans cette région sont, pour la plupart, peu développés et onéreux d’où les difficultés éprouvées par les entreprises à accéder à des financements adaptés à leurs besoins.

L’accès au crédit bancaire étant significativement limité en Afrique subsaharienne, les entreprises africaines ont moins de chances d’obtenir des emprunts que les entreprises situées dans d’autres régions du monde. Quant aux marchés financiers, ils sont relativement peu développés dans cette région et les places boursières, quand elles existent, sont de petites tailles. La bourse de Johannesburg (Johannesburg Stock Exchange) qui est la plus grande bourse d’Afrique, compte 400 entreprises cotées mais la plupart des bourses africaines possèdent moins de 50 entreprises à leur cote officielle. En réalité, il n’y a qu’environ 2 000 sociétés cotées sur l’ensemble du continent.

Face à des marchés financiers sous-développés ainsi qu’un secteur bancaire peu propice à l’épanouissement des entreprises, les PME africaines se retrouvent confrontées à une pénurie de financement. Au regard de ces difficultés, le capital investissement pourrait offrir une nouvelle alternative propice à l’éclosion d’un secteur privé dynamique.

Le capital investissement désigne la prise de participation dans le capital de PME généralement non cotées en bourse. Les gestionnaires de fonds s’impliquent également dans la gestion des entreprises financées, leur permettant ainsi de bénéficier de leur expertise, réseau et savoir-faire, en plus d’un apport en fonds propres. Ce type de financement est plus « flexible » que la dette et très adapté pour les start-ups et les entreprises les plus risquées car il permet à l’entreprise de se consacrer au développement de l’activité en lui permettant de réinvestir l’intégralité des flux de trésorerie générés par l’exploitation dans l’entreprise, contrairement à la dette qui nécessite qu’une partie de ces flux soient utilisés pour le paiement des intérêts et le remboursement l’emprunt.

Malgré l’existence de sucess stories mettant en vedette des entreprises africaines qui après avoir bénéficiées d’apports en capital, ont pu développer leur activité, accéder à de nouveaux marchés où encore devenir plus rentables, il demeure beaucoup à faire afin de développer cette classe d’actifs en Afrique subsaharienne. Qu’ils s’agissent de fonds généralistes tels que Investisseurs & Partenaires et Aureos Africa Fund, où de fonds spécialisés tels que Harith General Partners qui finance des projets d’infrastructures où encore Injaro en charge du développement de l’agriculture en Afrique, ils n’étaient que 158 sur l’ensemble du continent en 2012.

En somme, c’est un secteur financier favorable au développement des entreprises qui leur donne les moyens d’investir et d’atteindre plus facilement une taille d’équilibre. Face aux difficultés de financement rencontrées par les PME, l’Afrique aurait tout intérêt à exploiter cette nouvelle piste qu’est le capital investissement en instaurant des cadres réglementaires régissant cette activité et en encourageant les investisseurs institutionnels (fonds de pension, sociétés d’assurance, etc.) à investir leurs ressources à long terme dans cette classe d’actif. Ceci pourrait apporter un certain nombre de solutions (financement, expertise et conseils) à ces entreprises dans le besoin, et ainsi propulser le développement économique de ce continent où tout reste encore à faire.

Carla Loum

Références :

Banque Mondiale : SME Finance in Africa

Banque Mondiale : Industrial Clusters and Micro and Small Enterprises in Africa

FMO Fairview : African Consumers; Driving the African private equity opportunity

[1] OCDE, Rapport Afrique de l’Ouest 2007-2008