Les changements considérables et parfois imprévisibles que ce soit au niveau de la sphère réelle ou de la sphère financière et le rôle croissant des marchés financiers comme source de financement, ont renforcé le rôle des facteurs financiers comme déterminant de l’amplification du cycle économique. Dans ce contexte, plusieurs études et recherches ont mis l’accent sur l’importance des canaux de transmission des prix des actifs à la sphère réelle. A ce niveau, le canal du capital bancaire se présente comme l’un des principaux canaux de transmission des simulations monétaires à l’activité économique, dans la mesure, où les banques se présentent comme un facteur déterminant dans l’évolution des conditions monétaires du fait de leur capacité de financement de l’économie schématisée par les opérations d’offre de crédits. Cet article étudie le cas de la Tunisie, afin de détecter l’existence ou non d’une relation entre l’évolution des cours des actions des banques cotées à la Bourse et l’évolution du volume de crédits distribués par ces dernières. Cette mesure se fera au travers de l’analyse du capital bancaire.

Les changements considérables et parfois imprévisibles que ce soit au niveau de la sphère réelle ou de la sphère financière et le rôle croissant des marchés financiers comme source de financement, ont renforcé le rôle des facteurs financiers comme déterminant de l’amplification du cycle économique. Dans ce contexte, plusieurs études et recherches ont mis l’accent sur l’importance des canaux de transmission des prix des actifs à la sphère réelle. A ce niveau, le canal du capital bancaire se présente comme l’un des principaux canaux de transmission des simulations monétaires à l’activité économique, dans la mesure, où les banques se présentent comme un facteur déterminant dans l’évolution des conditions monétaires du fait de leur capacité de financement de l’économie schématisée par les opérations d’offre de crédits. Cet article étudie le cas de la Tunisie, afin de détecter l’existence ou non d’une relation entre l’évolution des cours des actions des banques cotées à la Bourse et l’évolution du volume de crédits distribués par ces dernières. Cette mesure se fera au travers de l’analyse du capital bancaire.

Le canal du capital bancaire permet de synthétiser l’incidence de la structure financière des bilans des banques sur la sphère réelle. En effet, une dégradation des actifs financiers est capable d’agir négativement sur la richesse des banques qui peuvent par conséquent subir des pertes au terme de leurs portefeuilles d’actifs ou de leurs bénéfices. Les banques endommagées vont donc réduire leur offre de crédits. L’effet du canal du capital bancaire sur la sphère réelle peut être schématisé comme suit : suite à une baisse des prix des actifs, les banques qui détiennent dans leurs portefeuilles un part de ces actifs se retrouvent dans une situation de manque de liquidité. Cette situation va amener les banques à restreindre leur volume de crédits distribué ce qui peut engendrer un ralentissement de l'activité économique. Le canal du capital bancaire décrit donc le rôle des banques dans la propagation et l'amplification des chocs financiers à la sphère réelle et reflète par conséquent l’importance de la valeur nette et la capitalisation des établissements de crédits dans la transmission des effets de la sphère financière à la sphère réelle.

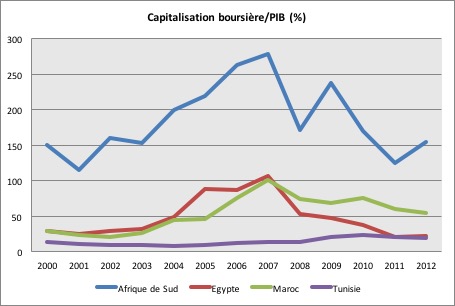

En Tunisie, les établissements de crédits assurent la plupart de financement de l’économie. En effet, la contribution du marché financier dans le financement des investissements privés reste très modeste (voir le graphique suivant).

L’étude de la relation entre le taux de variation mensuel du cours boursier bancaire moyen des banques cotées à la Bourse des Valeurs mobilières de Tunis (BVMT)[1] et le taux de variation mensuel des crédits distribués par le système bancaire entre février 2001 et avril 2008 montre qu’il n’existe pas un canal du capital bancaire dans le sens clair. La baisse du cours boursier ne s’accompagne pas nécessairement d’une baisse des crédits octroyés par les banques. Si, cependant, une augmentation des crédits intervient plus fréquemment suite à une hausse du cours boursier ; elle reste erratique et ces augmentations ne pourraient être expliquées par le seul fait de l’augmentation du cours boursier.

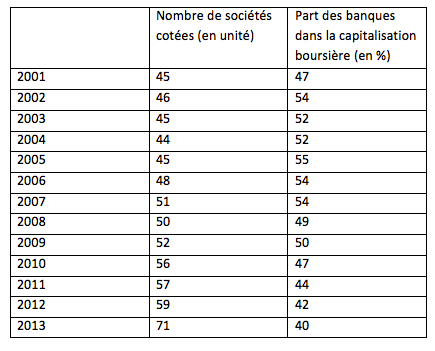

Il apparaît donc évident qu’il n’existe pas un canal du capital bancaire clair et robuste capable de transmettre les effets de la sphère financière à la sphère réelle. Cela peut être dû essentiellement à l’étroitesse du marché financier, peu dynamique au regard des volumes de transactions. Aussi, parmi les 22 banques résidents qui composent le système bancaire tunisien seulement 11 sont cotées en bourse (voir le tableau ci-après).

Ainsi, malgré les réformes qui ont été entreprises pour développer et dynamiser le marché financier tunisien, à partir de la réforme financière de 1988, sa contribution dans le financement de l’économie tunisienne reste modeste. Cette faiblesse qui caractérise le marché financier est due, notamment, à la présence de certains facteurs tels que la faiblesse de l’épargne investie dans la Bourse, la part importante du financement bancaire et le faible degré d’internationalisation de la Bourse sans oublier la faible attractivité du marché financier aux investisseurs étrangers du fait de la présence de contrôle de change encore excessif ainsi que la règlementation qui attribue un faible taux de souscription. En 2013, la participation des investissements étrangers dans la capitalisation boursière se situait à 22%.

De toute évidence, le marché financier tunisien ne joue qu’un rôle limitée dans le financement de l’économie. Pour approfondir sa contribution, certaines réformes doivent être entreprises pour que ce marché puisse jouer son rôle dans la mobilisation de l’épargne et le financement de l’économie réelle. Il sera nécessaire de promouvoir la diversification sectorielle au sein de la bourse tunisienne. A titre d’exemple, à ce jour, il n’existe pas de sociétés cotées représentant le secteur du tourisme, malgré l’importance de ce dernier dans l’économie tunisienne. En outre, le marché boursier tunisien devrait faire intervenir les investisseurs institutionnels et les grands opérateurs du secteur public ainsi que les investisseurs étrangers. L’introduction de nouveaux produits, par exemple les produits islamiques, qui sont capables d’attirer des nouveaux capitaux vue le développement que connait actuellement la finance islamique sur le plan international, constitue entre autres des pistes à explorer pour stimuler davantage ce marché. L’existence donc d’un canal de capital bancaire robuste qui permettrait de transmettre les effets de la sphère financière à la sphère réelle est synonyme d’un marché financier dynamique caractérisé par une infrastructure technique et réglementaire développée.

Plus généralement, l'existence d'un marché financier robuste constitue une source de financement considérable pour l'économie, que son développement semble aujourd'hui une question importante pour les pays africains. Le cas de Maurice n'est qu'un exemple qui illustre l'importance de ce secteur. Ce développement devra néanmoins se faire de façon harmonieuse afin de garantir un impact maximum. Le cas de la Tunisie où le marché présente encore quelques défaillances illustre assez bien combien cet outil peut être en marge de l'économie s'il n'est pas utilisé de la façon optimale.

Ben Hassine Aymen

Références :

Artus Patrick ; « Les banques centrales doivent être préemptives si elles veulent contrôler les prix d’actifs. » ; Problèmes Economiques, juillet 2004.

Ben.S Bernanke ; « Monetary policy and the stock market : some empirical results. »; Widener University, Chester, Pennsylvania 2003.

Clerc Laurent et Pfister Chritian; « Les facteurs financiers dans la transmission de la politique monétaire. » ; Bulletin de la Banque de France N° 108 , décembre 2002.

Hannoun Hervé ; « Places financières et banques centrales. » ; Revue d’Economie Financière N° 57, 2000.

I.Christensen, Ben Fung et C.Mch ; « La modélisation des canaux financiers aux fins de l’analyse de la politique monétaire. » ; Revue de la Banque de Canada automne 2006.

Levieuge Grégory ; « La neutralisation des mouvements et de l’impact des prix d’actifs doit-elle être du ressort de la politique monétaire. » ; Revue d’Economie Financière N°74 2000.

Levieuge Grégory ; « Politique monétaire et prix des actifs. » ; Revue de l’OFCE N° 93, avril 2005.

Patrick Artus ; « Faut-il introduire les prix d'actifs dans la fonction de réaction des banques centrales » ; Revue d'Economie Politique N° 110 ; novembre – décembre 2000.

Rigobon Roberto et Sack Brian ; « The impact of monetary policy on asset prices. »; NBER Working Paper, février 2002.

Schinasi Garry.J; « Responsibility in financial markets. »; IMF Working Paper, octobre 2004.

Rapports annuels de la Banque Centrale de Tunisie.

[1] La variation du cours bancaire moyen est une moyenne des variations des cours boursiers des onze banques cotées à la BVMT qui sont : Arab Tunisian Bank (ATB), Banque Nationale Agricole (BNA), Attijari Bank (Attijari), Banque de Tunisie (BT), Amen Bank (AB), Banque Internationale Arabe de Tunisie (BIAT), Société Tunisienne de Banque (STB), Union Bancaire pour le Commerce et l’Industrie (UBCI), Union Internationale des Banques (UIB), Banque de l’Habitat (BH) et la Banque de Tunisie Emirats (BTE).

Nous trouverons un chemin…ou nous en créerons un.

Nous trouverons un chemin…ou nous en créerons un.

Au lendemain des élections de l’Assemblée Constituante tunisienne, l’omniprésence médiatique du parti islamiste Ennahda – certes justifiée par sa victoire incontestable, avec 91 sièges sur les 217 que comptera la future assemblée

Au lendemain des élections de l’Assemblée Constituante tunisienne, l’omniprésence médiatique du parti islamiste Ennahda – certes justifiée par sa victoire incontestable, avec 91 sièges sur les 217 que comptera la future assemblée Il y a dans l’Histoire des dates que l’on ne saurait oublier. Le 20 Octobre en fait incontestablement partie : tandis que les tunisiens prennent massivement le chemin des urnes à l’occasion de l’Assemblée Constituante, le CNT libyen annonce la capture du colonel Kadhafi. Deux évènements concomitants qui rappellent

Il y a dans l’Histoire des dates que l’on ne saurait oublier. Le 20 Octobre en fait incontestablement partie : tandis que les tunisiens prennent massivement le chemin des urnes à l’occasion de l’Assemblée Constituante, le CNT libyen annonce la capture du colonel Kadhafi. Deux évènements concomitants qui rappellent Le vent de la Révolte souffle sur le monde depuis février et le trouble ivoirien jusqu’à la mort de Kadhafi le 20 octobre dernier, en passant par les révolutions égyptiennes et tunisiennes. Rien de tout cela n’aurait pu se faire sans

Le vent de la Révolte souffle sur le monde depuis février et le trouble ivoirien jusqu’à la mort de Kadhafi le 20 octobre dernier, en passant par les révolutions égyptiennes et tunisiennes. Rien de tout cela n’aurait pu se faire sans  L’Organisation du Traité de l’Atlantique Nord est née le 4 avril 1949 dans un contexte de Guerre froide. Réponse à la doctrine Jdanov (1947) et au coup de Prague (1948), l’organisation politico-militaire cherchait avant tout à protéger son territoire (bloc de l’Ouest) contre d’éventuelles attaques du bloc soviétique. L’OTAN est donc initialement un organe de défense. Défense du territoire. Défense des valeurs véhiculées par le bloc occidental : libertés individuelles, démocratie, libéralisme économique. Peu à peu, l’OTAN va se substituer, en partie, à l’ONU dans la défense de la paix dans le monde.

L’Organisation du Traité de l’Atlantique Nord est née le 4 avril 1949 dans un contexte de Guerre froide. Réponse à la doctrine Jdanov (1947) et au coup de Prague (1948), l’organisation politico-militaire cherchait avant tout à protéger son territoire (bloc de l’Ouest) contre d’éventuelles attaques du bloc soviétique. L’OTAN est donc initialement un organe de défense. Défense du territoire. Défense des valeurs véhiculées par le bloc occidental : libertés individuelles, démocratie, libéralisme économique. Peu à peu, l’OTAN va se substituer, en partie, à l’ONU dans la défense de la paix dans le monde.